Trong hoạt động tài chính, tỷ suất sinh lợi được xem là một trong những chỉ số quan trọng và cần thiết để nhà đầu tư thực hiện các quyết định đầu tư một cách đúng đắn và hợp lý. Vậy Tỷ suất sinh lợi là gì? Công thức tính tỷ suất sinh lợi đúng là như thế nào?

Bài viết dưới đây sẽ giúp bạn tìm hiểu chi tiết về chỉ số này.

Xem thêm:

- Tìm hiểu Chi phí cơ hội là gì?

- Tìm hiểu Tỷ suất sinh lợi kỳ vọng là gì?

Tỷ suất sinh lợi là gì?

Tỷ suất sinh lợi là tỷ lệ lợi nhuận từ việc đầu tư vào một dự án, hay vấn đề gì đó. Chỉ số này cực kỳ quan trọng trong đầu tư. Vì nó dùng để theo dõi tình hình lợi nhuận từ việc đầu tư cuả bạn. Tỷ suất sinh lợi càng lớn thì tiền chúng ta nhận được sau đầu tư sẽ càng cao.

Tỷ suất sinh lợi được hiểu là tỷ lệ % giữa lợi nhuận (hoặc lợi tức) so với vốn đầu tư ban đầu. Tỷ suất sinh lợi được tính toán theo kỳ hạn (1 tháng, 1 quý hoặc 1 năm…).

Ví dụ cụ thể: Bạn mua 1 cổ phiếu VNM (Sửa Vinamilk) với giá 150 nghìn đồng, được hưởng cổ tức là 12 nghìn đồng/năm và sau 1 năm giá thị trường cổ phiếu VNM là 170 nghìn đồng. Nếu sau 1 năm bạn bán cổ phiếu đó thì tỷ suất sinh lời có được là: [12 + (170 – 150)]/150 = 21.33%.

Cách tính tỷ suất sinh lợi chuẩn xác nhất

Tỷ suất sinh lợi được tính theo công thức sau:

FV = PV x (1+r)^n

Trong đó:

- r: là tỷ suất sinh lợi.

- n: là số kỳ.

- PV (Present Value): là giá trị hiện tại, hay còn gọi là số tiền đầu tư hiện tại

- FV (Future Value): là giá trị tương lai. Có nghĩa là số tiền chúng ta nhận được tại một thời điểm nào đó trong tương lai.

Ví dụ về cách tính tỷ suất sinh lợi

Để giúp bạn hiểu rõ hơn về công thức tính tỷ suất sinh lợi. Dưới đây là một ví dụ về cách tính chỉ số này.

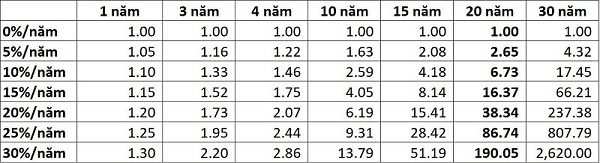

Trong ví dụ này ta lấy 1 đồng để tính kết quả Giá trị tương lai của nó theo tỷ suất sinh lợi và thời gian khác nhau (số kỳ).

Theo bảng kết quả trên, ta xét thời gian đầu tư 20 năm. Ở các mức lãi suất khác nhau thì sau đầu tư sẽ thu được số tiền như sau:

- Lãi suất 0%/năm: 1 đồng vẫn là 1 đồng

- Lãi suất 5%/năm: 1 đồng thành là 2.65 đồng

- Lãi suất 10%/năm: 1 đồng thành là 6.73 đồng

- Lãi suất 15%năm: 1 đồng thành là 8.14 đồng

- Lãi suất 20%/năm: 1 đồng thành là 38.34 đồng

- Lãi suất 25%/năm: 1 đồng thành 25%/năm là 86.74 đồng

- Lãi suất 30%/năm: 1 đồng thành là 190.05 đồng.

Ví dụ mỗi tháng, chúng ta tiết kiệm 1 triệu, cuối năm có 12 triệu và đầu tư với tỷ suất lợi nhuận 12%/năm.

Nếu tính như vậy thì sau 20 năm chúng ta sẽ có: 1,413,7200,000 đồng (Hơn Một tỷ bốn trăm triệu). Và sau 30 năm chúng ta sẽ có: 6,011,000,000 đồng (Hơn Sáu tỷ).

Nhưng lưu ý tỷ suất sinh lợi phải kèm với kỳ hạn và công thức tính tỷ suất sinh lợi.

Ví dụ:

Anh A mua 1 cái nhà 5 tỷ, bán được 7 tỷ. Anh A nói tôi đạt được tỷ suất sinh lợi = (7-5)/5 = 40%. Nhưng kết luận như vậy là chưa đủ và chưa chính xác.

Vì khi nói đến tỷ suất lợi nhuận chúng ta phải nói kèm với kỳ hạn. Nên phải chỉ rõ tỷ suất sinh lợi 40% này với thời gian cụ thể.

Nếu như anh A mua cái nhà 5 tỷ và bán nó lại 7 tỷ trong thời gian 1 năm thì tỷ suất lợi nhuận là 40%/năm.

Nhưng nếu anh A mua cái 5 tỷ và bán nó lại với 7 tỷ trong thời gian 4 năm, thì khi đó tỷ suất sinh lời là 40% trong 4 năm đầu tư.

Và để có thể tính tỷ suất sinh lời năm thì phải áp dụng công thức tài chính dưới đây:

r = (FV/PV)^(1/n) – 1

Và tính theo ví dụ bên trên thì ta có kết quả tỷ suất lợi nhuận bằng = (7/5)^(1/4)-1= 8.78%/năm.

Công thức trên khá phức tạp và nó còn phức tạp hơn nữa. Vì trong hầu hết các trường hợp đầu tư thì sẽ có nhiều dòng tiền vào và ra, chứ không chỉ 1 dòng tiền vào ban đầu, và 1 dòng tiền ra như ví dụ bên trên.

Khi đó chúng ta phải dùng đến công thức IRR khá phức tạp về mặt toán học. Và trong những ví dụ dưới đây sẽ là cách tính tỷ suất sinh lợi của tất cả các dòng tiền trong mọi tình huống đầu tư với công thức IRR trong Excel.

Ví dụ minh họa về tỷ suất sinh lợi

Trong các ví dụ minh họa về tỷ suất sinh lợi bên dưới, chúng tôi sẽ hướng dẫn các bạn tính tất cả các dòng tiền trong các tình huống đầu tư. Thực hiện bằng công thức IRR trên Excel một cách hết sức đơn giản.

Ví dụ trong hình thức vay tiền

Ví dụ như chị Y cho anh X vay trả góp 100 triệu. Mỗi tháng anh X phải trả 10 triệu. và chị Y nói muốn anh X trả 120 triệu cho số vay 100 triệu. Tiền lời là 20 triệu trên 100 tiền số tiền đã vay. Có nghĩa là lãi suất 20%/năm.

Nhưng anh X phải trả trước một phần gốc và lãi nên chắc chắn lãi suất phải lớn hơn 20%. Ta lập bảng Excel cụ thể như sau:

- Cột A là cột thể hiện các tháng.

- Cột B là dòng tiền chi ra.

- Cột C là dòng tiền thu vào.

- Cột D là dòng tiền tổng = Tiền vào + tiền ra.

Lúc này sẽ tiến hành chuyển đổi từ tỷ suất sinh lợi tháng qua tỷ suất sinh lợi năm bằng công thức sau:

Tỷ suất sinh lợi năm = (1+ tỷ suất sinh lợi tháng)^12-1 = (1+2.92%)^12-1 = 41.30%/năm.

Như vậy lãi suất của dòng tiền này không phải là 20% mà là 41.30%/năm.

Trong đầu tư mua hoặc cho thuê nhà

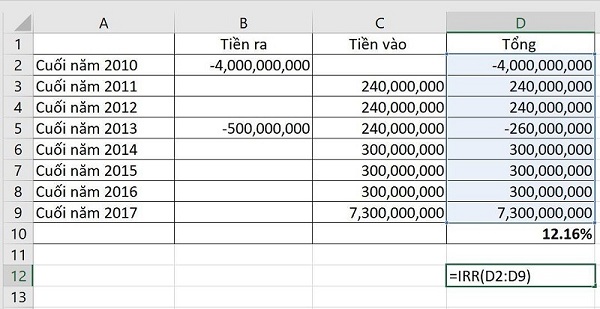

Ví dụ, cuối năm 2010, anh B mua nhà 4 tỷ đồng và đem cho thuê mỗi năm thu được 240 triệu đồng. Cho thuê đến hết năm thứ 2013, anh B đầu tư nâng cấp nội thất 500 triệu đồng. Sau đó lại đem cho thuê và thu về mỗi năm được 300 triệu đồng. Đến cuối năm 2017, B không cho thuê nữa, và bán nhà được 7 tỷ đồng.

Vậy cách tính tỷ suất sinh lời năm của phi vụ đầu tư của anh B này như sau:

Trong đó:

- Cột A là cột thể hiện các năm.

- Cột B là dòng tiền chi ra. Cột C là dòng tiền ta thu vào.

- Cột C là dòng tiền ta thu vào.

- Cột D là dòng tiền tổng = Tiền vào + tiền ra.

Khi đó chúng ta áp dụng công thức Excel IRR sẽ tính ra tỷ suất sinh lợi của dòng tiền này theo năm. Theo đó, vào ô Excel, đánh dấu =IRR(D2:D9) và Enter sẽ ra kết quả là 0.1216.

Đổi số thập phân qua số %, sẽ là 12.16%.

Vậy chúng ta có thể đi đến kết luận tỷ suất lợi nhuận của phi vụ đầu tư trên là 12.16%/năm.

Tỷ suất sinh lợi của doanh nghiệp cho khách hàng vay mua điện thoại

Ở một ví dụ khác. Theo Chương trình cho vay trả góp trên website Thế Giới Di Động ngày 6/2/2020. Dòng điện thoại iPhone 11 PRO MAX 64GB có giá 33.990.000 VNĐ. Khách hàng mua trả góp và trả trước 50% là 16.995.000 VNĐ. Số còn lại khách hàng vay của công ty vay tiêu dùng Home Credit hay FE Credit, và trả góp mỗi tháng, trong vòng 12 tháng.

Đối với đơn vị Home Credit, khách hàng thực hiện trả góp 1.856.000 VNĐ/tháng. Còn đối với FE Credit, khách hàng trả 1.795.000 VNĐ/tháng. Khi đó chúng ta tính tỷ suất sinh lợi của Home Credit và FE Credit theo công thức IRR như sau:

- Tỷ suất sinh lời tháng của Home Credit = 4.43%/tháng. Và tỷ suất sinh lời năm của HOME CREDIT = (1+4.43%)^12-1 = 68.17%/năm

- Tỷ suất sinh lời tháng của FE CREDIT = 3.85%/tháng. Và tỷ suất sinh lời năm của FE CREDIT = (1+3.85%)^12-1 = 57.42%/năm.

Tỷ suất sinh lời này có thể nói là rất cao so với các lĩnh vực đầu tư khác. Dĩ nhiên, bởi vì rủi ro của ngành cho vay tiêu dùng này cũng khá cao. Các công ty tài chính này phải có biện pháp để thu hồi thu hồi nợ. Nếu như khoản nợ được thu hồi thành công thì họ sẽ có được một mức lợi nhuận rất cao.

Tỷ suất sinh lợi trong đầu tư BHNT

Bảo hiểm nhân thọ (Life Insurance) là loại hình bảo hiểm mang ý nghĩa kinh tế – xã hội. Trong đó, người mua bảo hiểm sẽ đóng bảo hiểm nhân thọ định kì trong thời gian thỏa thuận vào một quỹ lớn do công ty bảo hiểm quản lí và công ty bảo hiểm có trách nhiệm trả một khoản tiền như đã thoả thuận trong hợp đồng bảo hiểm nhân thọ khi kết thúc thời hạn hoặc khi có sự kiện rủi ro xảy ra với người được bảo hiểm.

Ta lấy ví dụ để tính tỷ suất sinh lợi cho 2 trường hợp:

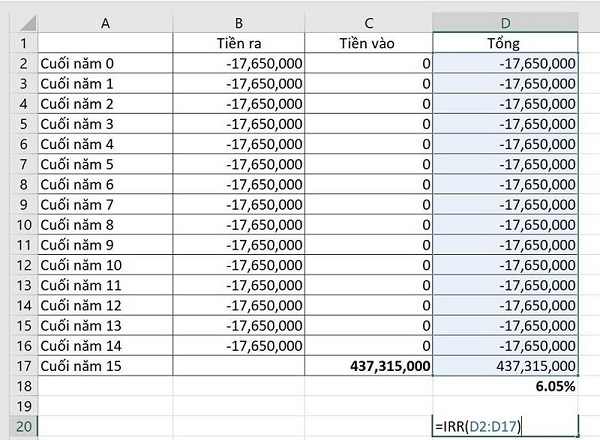

Trong trường hợp không có rủi ro

Chị A mua một sản phẩm BHNT và đóng phí hàng năm 17.650.000 VNĐ. Sau 15 năm chị nhận được số tiền bằng với mệnh giá bảo hiểm (400 triệu) + bảo tức tích lũy (hoặc giá trị tăng trưởng) 37.315.000 = 437.315.000 VNĐ.

Tính tỷ suất sinh lợi bằng IRR như sau:

Như vậy tỷ suất sinh lợi trong trường hợp không rủi ro của sản phẩm BHNT này là 6.05%/năm.

Trong trường hợp có rủi ro

Cũng chị A mua một sản phẩm BHNT với mệnh giá 400 triệu, chị đóng phí hàng năm 17.650.000 VNĐ. Phí này có bao gồm sản phẩm phụ là tử vong do tai nạn. Sau 3 năm đóng phí, nhưng không may chị A bị tai nạn tử vong.

Lúc đó gia đình chị (người mua bảo hiểm) sẽ được nhận 400 triệu quyền lợi chính của HĐ, 400 triệu tử vong do tai nạn , và bảo tức tích lũy (hoặc giá trị tăng trưởng) 12.450.000 = 812.450.000.

Tỷ suất sinh lợi trong trường hợp này được tính như sau:

Tỷ suất sinh lợi = 522.91% và ta có thể thấy hình thức này tỷ suất sinh lợi cực kỳ cao so với tất cả các hình thức đầu tư khác.

Tỷ suất sinh lợi của việc đầu tư cổ phiếu

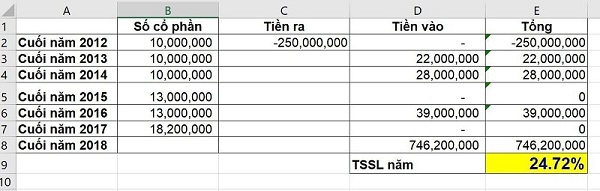

Cuối năm 2012 anh A có đầu tư vào cổ phiếu XYZ, anh đã mua 10.000 cổ phần với giá 1 cổ phần là 25.000 VNĐ.

Tổng giá trị đầu tư = 10.000*25.000 = 250.000.000 VNĐ. Anh đầu tư trung hạn nên không mua bán cổ phiếu như các nhà kinh doanh cổ phiếu ngắn hạn.

Cuối năm 2013 thì công ty chia cổ tức tiền mặt 22%. Mỗi cố phiếu nhận 2.200 VNĐ, anh nhận được = 10.000*2.200 = 22.000.000 VNĐ.

Cuối năm 2014 thì công ty chia cổ tức tiền mặt 28%. Mỗi cố phiếu nhận 2.800 VNĐ, anh nhận được = 10.000*2.800 = 28.000.000 VNĐ

Cuối năm 2015 công ty chia cổ tức bằng cổ phiếu, với tỷ lệ 30%. Anh được nhận thêm = 10.000*30%= 3.000 cổ phiếu. Tổng số cổ phiếu XYZ của anh A lúc này là 13.000 CP.

Cuối năm 2016 công ty chia cổ tức tiền mặt 30%. Mỗi cổ phiếu nhận 3.000 VNĐ. Anh nhận được 13.000*3.000 = 39.000.000 VNĐ.

Cuối năm 2017 công ty chia cổ tức bằng cổ phiếu, với tỷ lệ 40%. Anh được nhận thêm = 13.000*40% = 5.200 cổ phiếu. Tổng số cổ phiếu XYZ của anh A lúc này là 18.200 CP.

Cuối năm 2018 công ty chia cổ tức tiền mặt 40%. Mỗi cổ phiếu nhận 4.000 VNĐ. Anh nhận được 18.200*4.000 = 72.800.000 VNĐ.

Và lúc đó, cổ phiếu tăng khá tốt, lên mức 37.000 VNĐ. Anh G bán hết số 18.200 cổ phiếu này và nhận được = 18.200*37.000 = 673.400.000 VNĐ

Tổng số tiền cuối năm 2018 = 72.800.000 + 673.400.000 = 746.200.000 VNĐ

Tỷ suất lợi nhuận này được tính bằng công thức IRR như sau:

Tỷ suất lợi nhuận của lần đầu tư này = 24.72%/năm.

Kết luận

Trên đây là tổng hợp những thông tin về Tỷ suất sinh lợi là gì, cũng như về cách tính chỉ số này. Hy vọng bài viết đã mang đến cho bạn những thông tin cần thiết và hữu ích để quyết định đầu tư cho phù hợp mong muốn của mình. Chúc các bạn thành công!

Thông tin được biên tập bởi: lamchutaichinh.vn